Eylül Ayı 2024 Fon Bülteni

Tacirler Portföy Tecrübesi

Yatırım Felsefemiz

Tacirler Portföy’ün ortalama 20 yıl tecrübeli yatırım ekibi, periodik yatırım komitesi toplantılarında yurtiçi ve yurtdışı gelişmeleri, bu gelişmelere bağlı beklentilerin etkileşimlerini inceleyip, birlikte karar alıp, aldığı kararları yönettiği yatırım fonları ve özel portföylere uygulamaktadır. Bu kararların ve uygulamaların uygunluğu uyum departmanınca kontrol edilir, portföylerde gerekli düzeltmeler yapılır.

Tacirler Portföy riske göre düzenlenmiş getirisi yüksek ve etkin portföy yönetimi hizmeti vermeyi hedeflemektedir. Bu hedefini gerçekleştirirken müşterileriyle uzun vadeli, güvene dayalı ilişkiyi ön planda tutmaktadır ve müşterilerinin ihtiyaçlarına uygun çözümleri sunmayı amaçlamaktadır.

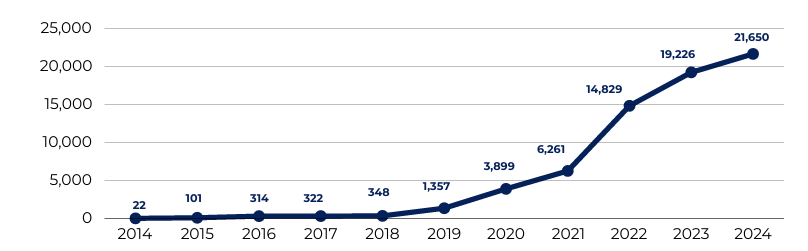

Yönetilen Varlık Büyüklüğü (MİO TL)

Kaynak: www.spk.gov.tr

(Ağustos 2024 Verisi)

Makro Ekonomik Gelişmeler ve Beklentiler

Ağustos ayını Türkiye haricinde hemen hemen tüm hisse senedi piyasaları pozitif bölgede kapattı. ABD 10 yıllık tahvillerin getirisi %0,13 gibi mütevazı bir düşüş gösterdi. Ve fakat aynı ayda tarihi dalgalanmalara da tanık olundu: Japon piyasa tarihindeki en büyük bir günlük puan düşüşü görüldü. VIX oynaklık endeksi pandeminin başlangıcından bu yana en yüksek seviyesine yükseldi. Ancak FED başkanının Jackson Hole konuşmasını müteakiben faiz indirim döngüsünün Eylül ayında başlayacağı netlik kazandı ve riskli varlıklardaki volatilite duruldu. ABD doları Gelişmiş Ülkeler para birimlerine karşı %2,3 değer kaybetti. Enflasyon rakamların hedef seviyelere yaklaşması ve faiz indirim döngüsüne FED’in de katılacak olmasından aldığı rüzgarla Altın da %3,6 değer kazanarak ons başına 2500 dolar seviyesini aştı.

Jeopolitik açıdan Filistin meselesine Lübnan’da konuşlanmış Hizbullah örgütünün müdahil olması ve Ukrayna’nın Rusya’nın Kursk bölgesini işgali tansiyonu artırsa da riskli varlıklara etkisi sınırlı kaldı.

Türkiye’de ise yüksek faiz oranlarının ekonomik yavaşlamadaki etkisi son zamanlarda daha çok hissedilmeye başlandı. Tüketici ve ticari kredi büyümelerinde reel olarak çift haneli gerileme ağustos ayında da devam etti. Üretici PMI endeksi 47.8 ile bir önceki ay olduğu gibi daralmaya işaret etti.Ağustos manşet enflasyonu %2,5 ile piyasa beklentisinin üzerinde gelerek stagflasyon riskinin sürdüğüne işaret etti. Reel sektör ve Tüketici Güven Endeksleri son bir yılın en düşük seviyelerine indi. Bugüne dek açıklanan çoğu 2. çeyrek finansal tabloları da ekonominin soğuduğu gerçeğini teyit etti. Bunların sonucunda yılbaşından bu yana USD bazında %30 ’u aşan getirisiyle en iyi performans gösteren piyasalardan biri olan İstanbul Borsasında bir kar realizasyonu gerçekleşti ve BIST 100 endeksinde %10’u aşan ciddi bir düzeltme yaşandı.

Ancak yavaşlayan tüketim ve yatırım harcamalarıyla birlikte ekonomik dengelenmede iyileşme devam etti. Döviz talebinde hatırı sayılır bir payı bulunan cari açık yıllık 25 milyar USD gibi makul bir seviyede seyretti. Merkez bankasının döviz rezervleri güçlü kalmaya devam ederek bu alandaki kırılganlık algısının azalmasına yardımcı oldu. Ancak global boyutta riskli varlıklardan kaçınılması sonucunda dövize talep ağustos ayında önceki aylara nazaran daha güçlü idi. Nitekim toplam birikim hesaplarında ABD dolarının payı hafif bir artış kaydetti. Bununla beraber ABD dolarının getirisi %2,8 ile kısa vadeli TL yatırımlarının %4’lük getirisini gerisinde kaldı. Ancak %50 USD %50 Euro’dan oluşan sepet %3,8’lik getirisiyle Türk lirasına yakın bir performans gösterdi. Bu durum Türk lirası cinsinden kısa ve orta vadedeli sabit getirili enstrümanlara yurtdışı yerleşiklerin talebinde bir yavaşlamaya sebebiyet vermedi ve yaklaşık 2,3 milyar USD’lik portföy girişi gerçekleşti. Uzun vadeli tahvillere ise talep zayıf kaldı. 10 yıl vadeli devlet iç borçlanma senedinin getirisi ağustos ayını temmuz ayının üzerinde kapattı (%28,41).