Temmuz Ayı 2024 Fon Bülteni

Tacirler Portföy Tecrübesi

Yatırım Felsefemiz

Tacirler Portföy’ün ortalama 20 yıl tecrübeli yatırım ekibi, periodik yatırım komitesi toplantılarında yurtiçi ve yurtdışı gelişmeleri, bu gelişmelere bağlı beklentilerin etkileşimlerini inceleyip, birlikte karar alıp, aldığı kararları yönettiği yatırım fonları ve özel portföylere uygulamaktadır. Bu kararların ve uygulamaların uygunluğu uyum departmanınca kontrol edilir, portföylerde gerekli düzeltmeler yapılır.

Tacirler Portföy riske göre düzenlenmiş getirisi yüksek ve etkin portföy yönetimi hizmeti vermeyi hedeflemektedir. Bu hedefini gerçekleştirirken müşterileriyle uzun vadeli, güvene dayalı ilişkiyi ön planda tutmaktadır ve müşterilerinin ihtiyaçlarına uygun çözümleri sunmayı amaçlamaktadır

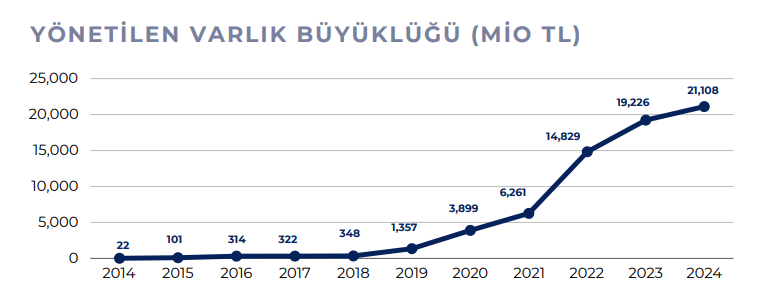

Yönetilen Varlık Büyüklüğü (MİO TL)

Kaynak: www.spk.gov.tr

(Nisan 2024 Verisi)

Makro Ekonomik Gelişmeler ve Beklentiler

Mayıs ayında olduğu gibi Haziran ayında da hisse senedi piyasaları Gelişmiş Ülkelerde (GÜ) ve Gelişmekte Olan Ülkelerin (GOÜ) çoğunda pozitif getiriler sağladı. Ancak bir önceki ayın aksine Türk hisselerinin getirisi negatif oldu. ABD hisse senedi piyasalarında SP500 endeksinde %35’e varan ağırlığıyla Muhteşem Yedili olarak adlandırılan teknoloji şirketlerinin %12’ye varan getirisi etkili olurken eşit ağırlıklı SP500 endeksinin getirisi -1% oldu.

ABD 10 yıllık faizleri nispeten ılımlı enflasyon rakamlarıyla 4.50 civarında seyrini sürdürmekte. USD endeksi DXY ise faiz indirimine giden ECB ve Japon Yeni’nin kayda değer zayıflığı sebebiyle %1 artış göstererek 105’e ulaştı.

Jeopolitik riskler Haziran ayında da bir önceki aya göre marjinal artış göstermedi.Yılın son çeyreğine ötelenen FED faiz indirimi beklentisi ve son zamanların en güçlü alıcısı Çin Merkez Bankasının alımına ara vermesi sebebiyle jeopolitik riskler haricinde bir itici güç bulamayan Altın fiyatları da USD 2300/ons seviyelerinden uzaklaşamayarak USD bazında yatay seyretti. Petrol fiyatları ise ABD’de kasırga mevsimine girilmesi sebebiyle beklenmedik bir yükseliş sergileyerek %7 civarında bir artış sergiledi.

Türkiye’de ise TCMB'nin yüksek politika faizi ve ekonomi yönetiminin attığı adımlar TL'nin cazibesini sürdürmesine yardımcı oluyor. Haziran ayında da kısa vadeli TL yatırımları %4’ün üzerinde bir getiri sağlarken, ABD Doları’nın TL’ye karşı kazancı %1.6’da kaldı. TCMB'nin swap harici net döviz rezervleri daha iki ay önce 57 milyar USD eksideyken “carry trade”’in cazibesiyle Haziran sonu itibarıyla 12 milyar USD seviyelerine yükseldi ve TL'nin kırılganlık algısında çok ciddi bir iyileşme gerçekleşti. Haziran ayı manşet enflasyonunun %1.6 olarak gerçekleşmesi atılan adımların sonuçlarının alınacağına dair beklentileri güçlendirdi.Ancak bu sonuç yüksek faiz sonucunda soğuma emareleri gösteren ekonomi sayesinde elde edildi. Üretici PMI rakamları 48'in altına gelerek daralmaya işaret etti. Sanayi üretimi endeksi de belirgin şekilde geriledi.

Haziran ayında KKM hesaplarında çözülme devam etti ve bu paranın bir kısmı kurumsal yerli yatırımcı üzerinden hisse senetlerine girdi. Ancak hisse senedi taşıyan fonlara giriş geçen ayki 20 milyar TL’den 13 milyar TL’ye düştü. Ancak Türkiye’nin gri listenin dışına çıkmasına rağmen yabancı yatırımcının Haziran ayında satış yönünde hareket etmesi hayal kırıklığı yarattı. Yabancı yatırımcıların çıkışı 1.7 milyar USD düzeyine ulaştı ki bu da hisse senedi piyasası üzerinde hatırı sayılır bir baskıya yol açtı. Nihayetinde BİST 100 endeksi Haziran ayını %0.5 yukarı, bankacılık endeksi ise -%1.3 getiriyle kapattı. Türkiye’nin TL cinsinden 10 yıllık tahvil getirisi ise beklenenden düşük gelen manşet enflasyon rakamının ardından %28’in altına düştü. İç politika tarafında yeni anayasa/referandum söylemi yerini sığınmacı sorununa bırakmış durumda. Ancak bunun piyasalar üzerinde anlamlı bir etkisi olmadı.